什么叫“语言”,就是可以通过它进行交流。比如我是一个中国人,我会英语的话,到了美国我可以用英语跟美国人交流,我与他并不需要是同一个国家的人,我跟他可以有不一样的背景、不一样的信仰、不一样的教育等等,我们只需要会同一门语言,便可以交流。

同理,假使一位中国会计通过看财务报表其实也可以理解一家美国公司的业绩,这是一个很神奇的事情。你在不同的国家为什么可以了解别的公司呢?正是因为有会计。会计所说的在美国的利润额数字,在中国几乎也是差不多的。

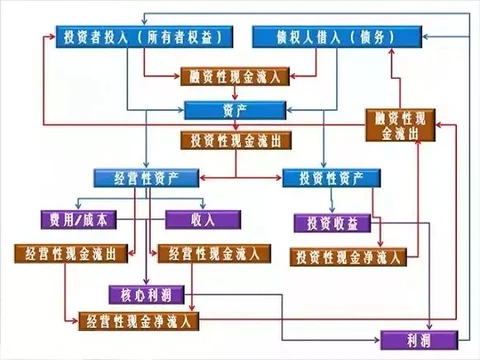

从这个表可以看出,首先一个公司的成立,它或者是“投资者投入”,或者就是有“债权人借入”资金。投入的资金和借入的资金就能够形成这家公司的“资产”。

但是,由于现在的财务报表里,营业利润除了包括经营性资产所形成的利润之外,还包含了投资收益,所以新造了一个词叫“核心利润”,用以专门对应经营性资产所带来的利润。

有了蓝色部分资产负债表和紫色部分的利润表之后,还有一个特别重要的是“现金流量表”,就是上述图里的棕色部分。

公司的资源是以现金形式得到的,就会产生“融资性的现金流入”。一家公司资产是要对外投资的,所以就投到自己的经营性资产里。比如可以投一些固定资产,或者投一些别的企业,这是投资性资产。所以会有图中“投资性现金流出”。

经营性资产会带来收入,如果这个收入我们可以得到现金,那我就会形成“经营性的现金流入”。为了达到这些收入,一定会产生一些费用和成本,如果对于这些费用和成本是需要现金支付的,会产生“经营性现金流出”。

经营性资产的现金流出和流入的净额,就形成了“经营性现金的净流入”。而投资性的资产能形成投资收益,若收益是以现金方式体现,那就是“投资性现金净流入”。

当一家公司有了经营性的现金流入和投资性的现金流入之后,就会考虑偿还负债。一旦还钱,“融资性的现金流出”就会产生,或者是以分红形式,分红若是现金支出也属于“融资性现金流出”。

通过这张表,我希望把一家公司最主要的商业模式和业务模式跟会计结合起来。蓝色部分就是资产负债表,紫色部分是利润表,棕色部分是现金流量表。

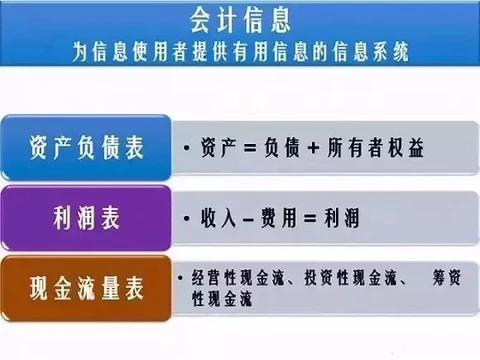

我们一直谈财务报表,财务报表实际是基于会计信息制作出来的。会计信息是为信息使用者提供有用信息的信息系统。这是会计的定义。

一是资产负债表,资产负债表最重要的一个等式就是:资产=负债+所有者权益,这是要记得的两个等式之一。

二是利润表,利润表也有一个等式:收入-费用=利润,这两个等式构成了资产负债表和利润表的结构。

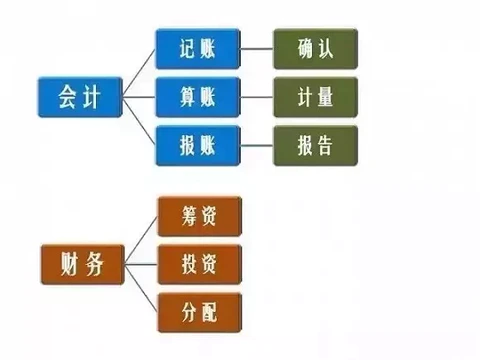

第一是记账,记账就是确认。若公司发生了一笔经济业务,这笔业务能不能够记入到会计报表里,如果能够记,那再考虑要记多少。首先需要确认这个经济事项是否可以记成会计信息,第二个要确认金额以及相应的账目。

第二是算账,算账其实是计量的问题。比如,现在公司买入固定资产500万元,500万元的设备,没有残值能够按照五年来摊销,平均年限法来摊销,我能够算出来每一年的摊销额是100万元,这是计量的概念。

第三个是分配,投资完成后可能有收入,而经营也可能带来收入,这些收入如何来分,是按照“十送一”还是按照什么样的现金股利的方案,这些便是财务的工作。

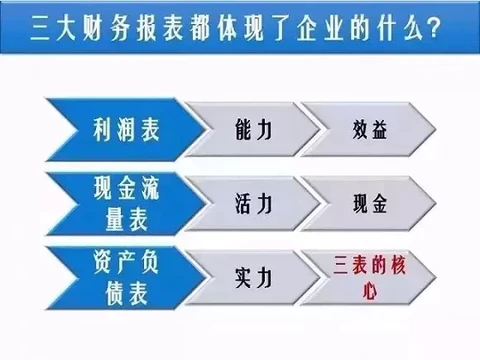

会计信息中包含的三个财务报表都体现了一家公司的什么?哪一个报表是最重要的?接下来需要先解决这些问题。

一般来说“你这家公司操纵利润了”,很少有人说“你这家公司操纵资产了”,为什么?他操纵利润往往体现的是他的能力不足,他既然能力不足就需要更好的利润来弥补他能力不足所表现的无能,所以一个公司的利润表体现了一家公司的能力。

一家公司的现金流量表其实体现了一家公司的活力。拥有良好的现金流是一家公司保持活力,“你想干什么就干什么”的基础。

就像我刚才所说,如果你这家公司确实有利润但是没有现金流,那其实什么也干不了,手上有一堆应收账款其实是没有用的。

比如现在有两家公司,公司A有100万元的资产,同时也有100万元的利润;另外一家公司B有1亿元的资产,也只有100万元的利润。那在评价两家公司的时候,你或许会觉得A公司好像更赚钱,但是实力不如那家有1亿元资产的公司B的。我们经常说“你这家公司实力很强啊”到底说的是什么,其实就是说的这家公司有多少资产。

从这个历史就能发现,其实资产负债表要比利润表和现金流量表更为重要。因为以前即使没有利润表、没有现金流量表大家也可以计算和生活,但是没有资产负债表好像总觉得缺了点什么,这是一个角度。

另外一个角度。什么叫利润表,利润表其实体现的就是资产负债表里面的一个科目,叫做未分配利润的变动情况;现金流量表其实也只是体现了资产负债表里面的一个科目,就是现金的变动情况。从这个角度上来说,资产负债表是三个报表的核心,所以我们要做财务报表分析的时候,就先从资产负债表开始。

另外非常重要的是,在财务报表里面,比如资产负债表是有很多科目的,比如一家公司有很多的资产,也有很多的负债和所有者权益,我们是不太可能把所有的这些资产项目、负债项目和所有者权益项目都一下弄清楚的。

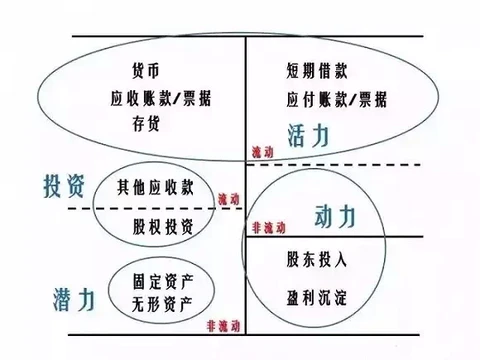

1、一家公司的资产方面有七个项目,第一是货币,就是现金。第二是应收账款和应收票据,第三是存货,第四是其他应收款,这四个都是这家公司的流动资产。而股权投资、固定资产、无形资产是一家公司的非流动资产。一家公司的流动资产和非流动资产他划分的原则,就是它会不会在一年之内被消费掉。如果这个资产在被认为会在一年之内消费掉的,我们就认为它是一个流动性资产。如果它是一年以上才会被消费掉的,就称它是一个非流动资产,或者叫长期资产。

3、在所有者权益方面,最主要是要弄清楚股东的投入,主要是股本和资本公积这两个科目,还有是盈利的沉淀。盈利的沉淀在中国的会计准则下面他是体现在未分配利润和盈余公积这两个科目下面的,我们到时候讲到所有者权益的时候,会更加详细去讲这个问题。

首先,最重要的是货币、应收账款/票据、存货,以及短期借款和应付账款/票据,因为这些体现了一家公司的活力。活力就是说这家公司在没有其他任何东西的时候,通过应收账款存货是可以生存下来的。公司可以把存货给卖掉,就有收入,把应收账款收回来就有收入,有货币也能够回来。从负债的方面来讲,就看这家公司有多好的一个短期借款的能力,以及有多好的一个对上游供应商的欠款的能力,就是应付账款和应付票据。

第二,固定资产和无形资产是体现了一个公司的潜力,潜力就是产能的问题。即使这家公司的产品很好,活力是体现一家公司的产品问题。

它的产品很好、好卖,也很容易能够收得回钱,但是如果产能不行,那么盈利能力其实也是没办法长期持续的,一个最有名的例子就是锤子手机。

第三个问题就是这家公司的投资问题开元体育官网最新版。这家公司的投资情况好不好,主要要看这家公司的股权投资变化,以及其他应收款的变化。我们到时候讲投资性资产的时候会具体讲。

第四个问题是动力问题。有两个部分,第一个部分是长期借款,银行对公司的长期借款。第二个部分是股东的投入。其实有很多公司可能没有经营风险,可能没有财务风险,但是它可能会有公司的治理风险,这种公司比比皆是。股东之间的关系处理不好,不是没有好的产品,有产品也有产能,但是公司股东之间不和谐,这样也可能会使得这家公司整体的财务状况会不好。具体怎么看,我们会在后面具体说。

从这个图可以体会到一件事情,如果你是董事长你会主要看什么方面,如果你是一个董事长,你拿着资产负债表你最关心的是哪里。

董事长的最重要的职责就是摆平股东之间的关系,就是动力问题。要不要去融资,要去融资的话我就通过长期的方法去融资,还是发新股的方法去融资,怎么来定价格,这些都是董事长需要考虑的问题。

总经理应该考虑产能问题,就是一个公司的潜力问题。公司可能是有好的产品,但是作为总经理来说,我更关心的是我明年有没有好产品,后年有没有好产品,三年以后有没有好产品,是这家公司长期的产能问题。

活力这部分是一家公司的运营总监要盯着的。他要不停地盯着公司的产品好不好,所借来的短期的能不能支持公司营运。公司向其供应商有没有欠款,有没有应收账款有没有收回来,这是一个运营总监一天到晚要盯着的事情。

所以,一张资产负债表其实只是通过小小的几个科目,就可以看到一家公司的战略地图是一个什么样子。

一个好的公司其实每一块看起来都比较和谐,我们到时候会去看一些公司,来看一下好的公司他的资产负债表长什么样,差的公司他的资产负债表长什么样。

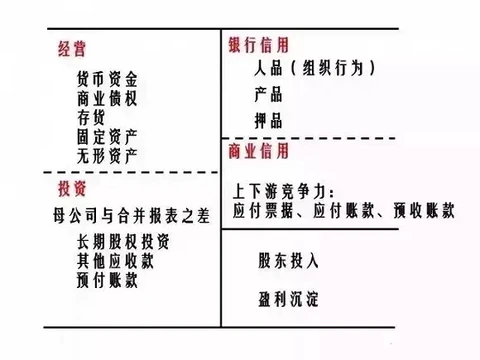

资产负债表还有另外一种看法,根据资产的作用,以及负债的分类来看。在这种分类里面,我们就不再分流动资产、非流动资产、流动负债、非流动负债,而是将资产按经营性资产和投资性资产这么去分。

1、一个公司如果号称自己是一个自主经营的公司,那它必然是经营性资产大于投资性资产的。它的经营性资产的部分一定会有五大经营性资产,并且金额都不会小。第一是货币资金;第二是商业债权,商业债权主要是应收账款、应收票据;第三是存货;第四是固定资产;第五个是无形资产。任何号称自己是自主经营的公司,一定有这五大经营性资产。

对于投资性资产来说,我们主要要看它的长期股权投资,其他应收款,以及一些预付账款。什么叫预付账款,就是有些母公司为其子公司先打款,让子公司先使用着。其实这也是一种债权性的投资行为。

2、再看负债方面,其实所谓的负债就是一种信用,信用分为两种,一种是银行信用,一种是商业信用。银行信用主要是银行的短期借款和银行的长期借款。

为了取得银行信用,我们经常说要看这家公司的“三品”怎么样。首先就是你这家公司的“人品”好不好:第一看看公司的总经理是不是靠谱的,公司的董事长是不是靠谱的,再考察一下团队是不是靠谱的,以及这个公司以前有没有过劣迹,这些都是来考察一个公司的“人品”。第二,这个公司的产品好不好,毛利率有多高。再者,是看押品,现在的银行,会问你公司有没有抵押,它一定会做尽调,看一看这个抵押品是不是在别的地方被抵押过了。

商业信用其实是非常重要的,它是体现一家公司上下游的竞争力问题。我们通过应付票据、应付账款、预收账款这种方式。简单地说,如果这家公司可以欠上游供应商的钱,但是下游客户又欠不了公司的钱,意味着这家公司在上下游的关系里面很有竞争力、很有话语权的。就体现了这家公司是一家比较好的公司,公司产品的竞争力很强。

我们刚才讲了这两个图,都是讲的资产负债表。但我们知道一家公司有三个表,资产负债表是如何跟利润表和现金流量表联系起来的呢?

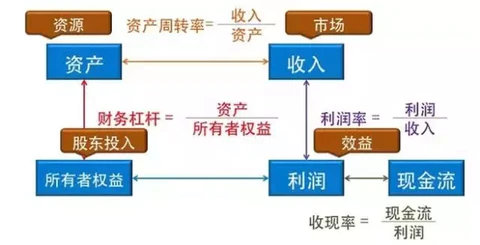

1、首先第一个要看的科目是“所有者权益”,所有者权益就是这家公司的股东投入的东西,所有者的权益他会撬动一家公司的“资产”。举个简单的例子,我这家公司如果股东投入了100万,我如果向银行又借了100万,意味着我是100万的股东投入,撬动了200万的资产,因为我自己投了100万,又从银行那里拿来了100万,所以我一共是200万。股东的投入撬动了资源,而这个“撬动”其实就是我们所说的财务杠杆。财务杠杆=资产÷所有者权益,我们的财务杠杆越大,证明我们的撬动效应越大。

2、你有了一定的资产或者是资源以后你能不能获得市场,这是一个很大的问题,我们很多国有企业他有大量的资源,但是市场就是不行,就是打不开市场。有了市场、有了收入之后,我们能不能得到利润,能不能得到效益,也是一个很重要的问题。

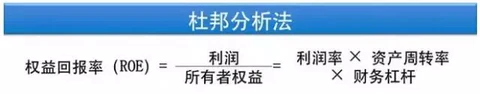

从“所有者权益”到“利润”,是一个通过“所有者权益”撬动了“资产”,又撬动了“收入”,再得到“利润”开元体育官网入口弄懂三张财务报表瞬间看透商业逻辑!,这么一个循环的过程。但是对于我们所有者来说,最重要的是考虑我投了这100万进来,我到底赚了多少钱。也就是说,投资者最关心的是权益回报率又叫做ROE,就是下面的这个公式,权益回报率=利润÷所有者权益。经过一系列指标的换算之后,权益回报率=利润率×资产周转率×财务杠杆。这套方法非常有名,所有做财务分析的人都知道这套方法,叫做杜邦分析法。

从看财务报表的角度来看,第一手从哪里入,从资产负债表开始入手,然后我们再去分析利润表和现金流量表,这三个表是可以通过杜邦分析法联系起来的。

我们其实是可以通过财务报表的分析来看到一家公司在整个供应链里面的生态圈里面处在什么样的地位,我们也可以通过财务报表看到一家公司他的产品竞争力是怎么样。

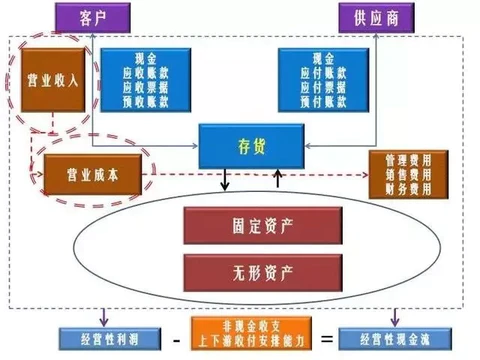

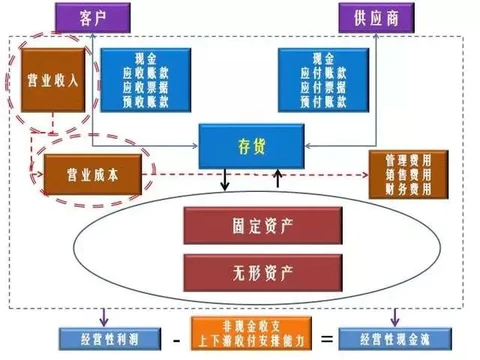

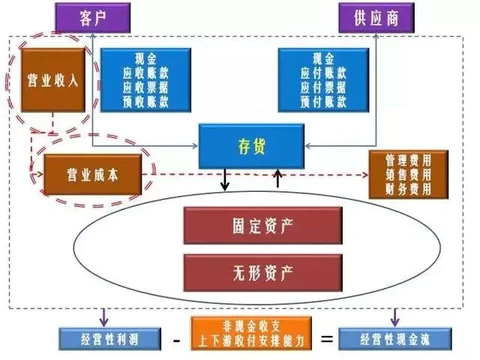

产品竞争力的核心是什么?肯定是产品。供应链的核心是什么?肯定也是产品。产品在会计里面有一个名词叫做「存货」,我们看一下这个图,我曾经在前面的课专门讲过这个图,这个图非常重要,他其实反映了一家公司他的整个业务流程跟财务会计里面的每个科目之间的关系。

我们在这里可以看到,存货是处在整个图的正中央,他的一边连接着供应商,另一边连接着客户。一家公司他会从供应商那里拿到原材料,原材料就是存货。为了拿到这个原材料,他会给供应商付款,或者他如果没办法付款,他会以应付票据和应付账款的形式欠着供应商的款。我这家公司拿到原材料之后就要想办法做成产成品,为了做成产成品我需要相应的固定资产或者是专利技术。

所以你能够看到有一个箭头指向「固定资产」和「无形资产」的,所以存货里面的原材料通过固定资产和无形资产变成了产成品,产成品回来之后就会卖给客户。卖给客户,这家公司就会得到营业收入,同时如果这家公司可以从客户那里收到现金,我们在左边蓝色的这个框能够看到,我卖了存货之后我就可能会收到现金。或者如果我收不到现金,客户会欠我的钱,我有可能会收到应收账款或者是应收票据。

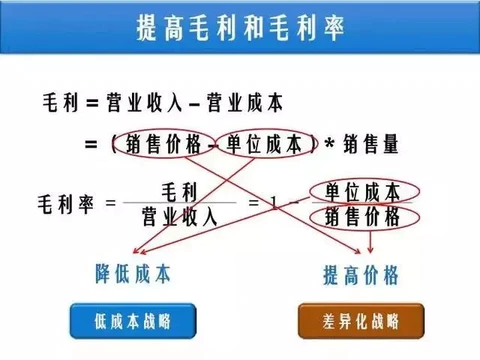

先看看毛利率怎么算,毛利=营业收入-营业成本。营业成本怎么算,单位的成本,比如说我每一个单品的成本10块钱,一共卖了100个,我的营业成本就是1000。一定要记得营业成本是不包含你的那些市场营销费用、差旅费,那些是产品销售费用。还有营业成本他也不包括研发费用的,他只包括我为了做出这个产品,我发生了多少工时、发生了多少人工、发生了多少原材料、发生了多少电费、发生了多少折旧,这个东西是可以算的。但是像我为了卖这个产品所发生的那些广告费、渠道费、佣金,这些东西是不能算到营业成本里面去的。我们后面在期间费用的时候会进一步地来解释这个问题。

营业收入其实就是单位的销售价格×销售量,营业成本就是单位成本×销售量,所以他等于(销售价格-单位成本)×销售量。毛利率=毛利/营业收入。再化简,毛利=1-单位成本/销售价格。

如果我们为了提高毛利和毛利率有什么方法,其实就是有两种方法,一种方法就是把我们的价格提高,一种方法是把我们的单位成本下降。为了提高毛利率,要么我们降低成本,走的是低成本战略。要不提高价格,我们采用的是差异化战略。所以这也是为什么毛利是跟业务战略有关的。

我在这里再跟大家说明一下什么叫业务战略。一个公司整体来说是有两层战略的,第一层战略叫总体战略,就是我们要确定一家公司他的所有资源,我的资产分多少用来自主经营,分多少用来投资,这是一个大战略。既然我确定了我有多少资源是用来自主经营了,我就要确定第二个战略,我用什么方法来赚钱,要不我就是卖得便宜,但是卖得多,要不我就是卖得贵,但是我可能会卖得少一些。所以业务战略就是这个层面的战略,低成本的或者是差异化的。

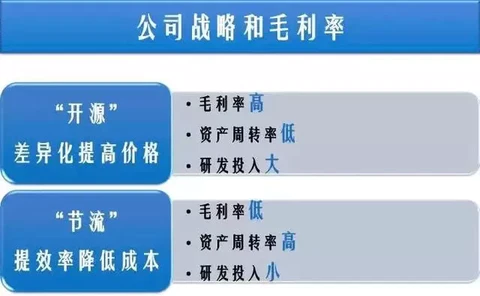

公司的战略和毛利率基本关系是什么,要不我用开源,要不就是节流。所谓的开源我通过差异化来提高价格,如果是节流,我提高效率来降低成本。我为了开源我就要把毛利率做得很高,资产的周转率可能会降低,这种情况我就把研发投入可能做得比较大一点。但是我为了节流,有可能他的毛利率是要低一点的,但是我的资产周转率会大幅提高。资产周转率就是我有1块钱的资产可以形成多少收入,如果我有1块钱的资产可以形成2块钱的收入,等于是我的资产赚了两转,我的资产周转率就是2。我为了实现我的差异化战略,可能要进行大幅的研发投入,但是如果我只是为了降低成本,我可能就不需要很多研发的投入。

毛利率是一个非常重要的指标。毛利率有助于我们选择投资方向、衡量企业的成长性,有助于我们发现企业是否操纵盈利,评价经理人的经营业绩,分析企业的核心竞争力,发现公司的潜在问题等等。

我们具体看一下2014年格力电器的毛利率,其2014年本年的营业收入是1378亿,他的营业成本是880亿,所以毛利率就是拿1378减去880,再除以1378,毛利率高达36%。36%的毛利率是非常高的,对于这样一个传统的家电制造业来说。

我们再看一下另外一家公司四川长虹2014年合并利润表。他的营业收入595亿,营业成本是509万。我们把595减去509再除以595的线%。这个差异太大了,格力电器的销售收入在1378亿的情况下他的毛利率仍然可以保持36%,而四川长虹他的销售收入只有595,他的毛利率只有14%。所以从毛利率和销售收入很明显就能看出来,这两家公司的竞争力是相差巨大的,根本不是一个级别的企业。

第二个非常重要的指标是对上下游的溢价能力。当我们的产品竞争力越高的时候我们对上下游的溢价能力越好。

从图中可以看到,上游是供应商,然后通过现金、应付账款、应付票据、预付账款,然后会对公司形成存货,我们进行采购。采购完了以后这个存货通过固定资产、无形资产形成了产成品,然后我们把产成品销售给我们的客户,如果我们能收回现金我们就会得到现金,如果我们不能收回现金,那有可能我们会影响应收账款或者是应收票据。如果我们的产品非常地好,比如说像茅台这样的产品,如果你不给它提前打款拿不到货的,所以茅台会有预收账款,我们发生了销售收入的同时,同时会确认营业成本。每隔一段时间会发现三大期间费用,管理费用、销售费用、财务费用,这就是一个基本的整个供应链的体系。

我们的上游是供应商,跟供应商有关的财务指标是现金、应付账款、应付票据和预付账款,跟我们的下游就是客户最主要的指标一个是营业收入,一个是现金,还有应收账款、应收票据和预收账款。所以我们今天在讨论上下游的关系时候,我们主要也是讨论这些财务指标开元体育官网最新版。

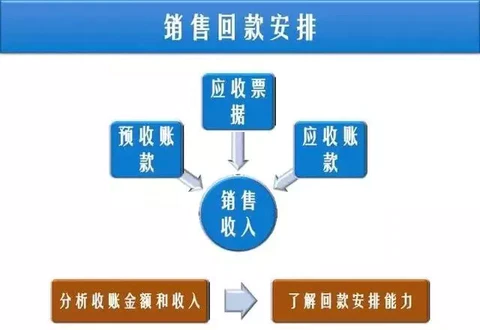

我们先看一下这个销售收入怎么来的,其实销售收入除了现金之外是由三个财务指标来共同推动的,一个是应收账款,一个是应收票据,还有一个是预收账款。我们可以分析我们收账金额和收入他的差距,比较应收账款、应收票据和预收账款以及他的销售收入,我们就能够比较出来我们对下游的回款安排能力怎么样。

比如我们卖了一百块钱的东西,但是我们只收回了十块钱的现金,那证明我们的销售回款能力是比较差的,我们也会同时形成大量的应收账款、应收票据。所以我们反过来其实是可以分析我们的应收账款的金额和收入,来反过来倒推我们公司产品的竞争力怎么样。

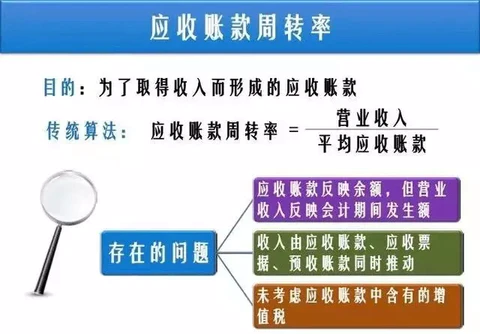

对应收账款其实我们有很多算法,都跟应收账款有关,其中最有名的一个是「应收账款周转率」,应收账款周转率他主要的目的是我们为了取得收入而形成的应收账款是多少。一个传统的算法,就是「应收账款的周转率=营业收入÷平均的应收账款」。

但是这个指标有很多问题,第一个最重要的问题,应收账款反映的是余额,但是营业收入反映的是会计期间的发生额。

给大家举一个例子,比如说我们有两家公司,一家是A公司,一家是B公司,A公司他的期初的应收账款是100块,期末是200块,他这一年发生的销售收入是300块,他的平均应收账款是150,然后我们拿300的营业收入÷150的平均应收账款,A公司的应收账款周转率是2。

还有另外一个公司是B,他期初是200,期末是100,同样他的营业收入也是300。他算出来他的应收账款周转率也是2,如果我们只是拿应收账款周转率来比较的话,A公司和B公司,好像他们应收账款的质量是一样的,但是其实事实不是这样,因为对于A公司来说,他期初是100、期末是200,他的应收账款是增加了的。但是B公司期初是200、期末是100,所以他的应收账款是减少了的。很明显,对于B公司来说他的收帐的有效性要比A公司好得多,这就是应收账款周转率一个非常重要的问题,我们其实并没有能够很好地协调余额和发生额之间的关系,这是一个问题。

第二个问题,因为我们的销售收入其实是由应收账款、应收票据和预收账款共同推动的,你为什么就只算一个应收账款的周转率来体现我们的收账的效率呢?起码一个最简单的最基本的,你应该同时考虑应收账款、应收票据。但是其实大部分的我们在计算指标的时候都没有这么做。

第三个问题也是在中国一个比较特殊的问题,就是增值税的问题。因为中国的增值税是价外税,公司有代扣代缴的义务,比如说我们公司卖了100万的产品,这100万的产品应该要交17万的税,但是这17万的税应该是我们的下游、我们的客户应该交给我们的。所以我们的客户应该是要交给我们117万,所以我们在做分录的时候应该是借我们的应收账款是117万,然后贷营业收入1100万,然后贷应交增值税销项税额17万。这就有个问题了,我们的营业收入其实就已经低于我们的应收账款了,因为我们的应收账款是117万,但是我们的销售收入是100万。所以这个其实对于我们计算,我们使用应收账款周转率作为评价我们应收账款效率的指标也会存在一些问题。

但是在讲别的方法之前,我们稍微看一下应收账款周转率应该怎么来计算,比如格力电器2014年度的合并利润表,他直接跟销售有关的营业收入1378亿,他的应收账款期初18亿,期末27亿,他算出来的应收账款的周转率是61.2倍,他的周转相对来说还是比较快的,也就是说360天他转了61次,也就是平均每6天转一次,还是比较快的。

但是这个方法是有些问题的,像我刚才所说的。我跟大家先介绍另外一种比较简单有效率的一种方法,来通过应收账款、应收票据、预收账款以及收入的比较,来分析出我们公司对于下游客户他的回款安排能力。

例子还是格力电器,他的应收票据期初是463亿,期末是545亿,应收账款期初是18亿,期末是27亿。同时他也有预收账款,他期初预收账款是120亿,期末预收账款是64亿。

像我们刚才一开始所说的,我们要把应收账款、应收票据、预收账款和我们的营业收入做一个比较,我们的营业收入1378亿,我们把所有的这些内容给他列到一张表里面,我们就可以发现我们的营业收入他产生的是1378亿,我们的应收票据其实是增加了82亿,我们的应收账款是增加了9亿,我们的预收账款是减少了56亿。

总体来说,格力电器在2014年的时候增加了91亿的应收账款和应收票据,减少了56亿的预收,但是他带来了1378亿的销售。也就是说他,他所增加的收不回来的钱是增加了147亿,但是他带来了1378亿的销售。大概是10%的营业收入是没有收回来的,这个公司的回款安排总体来说是非常良好的。

我所增加的应收的和预收的金额,跟我的营业收入进行比较,就可以看出我卖出去的货大概有多少没有收回来钱开元体育官网最新版。2014年大概有10%的销售是没有收回来,这对于格力电器这样的一家千亿级级别的公司来说,他的回款安排是非常好的。

相类似的,我们也可以看一下我们对于上游供应商的付款安排能力。一个公司他的存货采购,或者说包括他的原材料、包括他的半成品,或者产成品,或者是成品的采购,主要也是由三个财务指标来推动的。一个是预付账款,就是我没办法,我要拿人家货,必须要先给人家钱。第二是应付票据,第三个是应付账款,这个其实跟刚才我们说的下游是相类似的。

我们可以分析付款金额和存货,来大概了解一下付款的安排能力。我们要先讲清楚一个道理,比如说咱们是非常好的合作伙伴,基本上我就说,你给我的货我卖了之后我把钱给你,咱们就算是很好的朋友了。就是你把货放在我这里,等我什么时候卖了我就什么时候把钱给你,这是挺好,我没卖钱就不给你,这叫赊销。如果是完全赊销的情况,产生的结果就是你给我的货大概就是要相当于我欠你的钱,因为一旦我把货卖了我就把钱还给你了,所以我的存货大概要等于我的应付账款,这证明咱们俩的关系是比较好的了。

但是,如果我的存货要是远小于我的应付账款,就意味着我的货给卖了,但是钱不给你。比如你300万的货放在我这儿了,我把300万的货给卖了,但是300万的货的钱不给你。也就是说我有300万的应付账款,但是有0元的存货,因为所有货都卖了。这就看出了我对上游付款的安排能力。

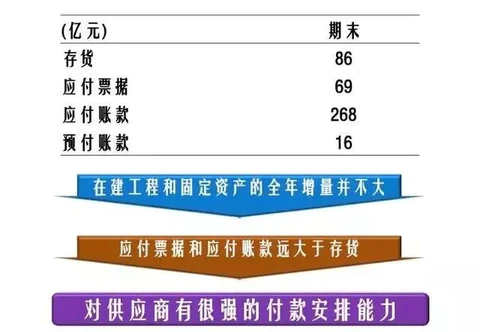

还看格力,格力的应付票据期末的时候是69亿,应付账款期末的时候是268亿。再看一下预付账款,公司的余额是16亿左右,存货是86亿,把所有的资料都整理在一个表里面。因为应付账款可能跟我们在建工程是有关的,比如变成卖给我们的厂房或者是卖给我们设备这些固定资产,我们没有给钱,也会影响一些应付账款。但是其在2014年的时候,他的全年在建工程和固定资产的全年增量并不大,也就是说他的应付票据、应付账款主要都是用于存货的购买。

他的存货86亿,应付票据+应付账款-预付账款=310多亿,从这一点上来说,我们就可以认为是应付票据和应收账款远远大于他的存货。就像刚才所讲的道理,格力钱是不给的,货我是卖了。所以拿这个东西来看,他对供应商是有很强的付款安排能力的。

结合他在对供应商、对他客户两头的收付款的安排能力来看,他是一个在整个供应链里面非常强势的一家公司。一方面他对供应商有很强的付款安排能力,另外一方面他对他的客户其实也有很强的收款安排能力。所以这就证明这家公司在整个他的商业生态里面他是有很强的话语权的,他的上游、下游都要听他的安排,因为他的产品够好。

如果大家有兴趣的话,你们可以去看一下海尔智家,也可以去看一下四川长虹,你会发现另外的两家公司收付款的安排能力远远低于格力的。为什么呢?我们也有同样的感觉,因为格力的产品确实比他们要好。

所以,我们就可以结合毛利率和我们对上下游的收付款的安排能力,来分析出一家公司他的产品竞争力怎么样。

约翰.内夫:家境贫寒、父母离异、学业荒废、多次跳槽、爱便宜货,独门绝技吸引110亿美元追随!网页链接

35岁财富自由,“德国股神”安德烈?科斯托拉尼:有钱的人,可以投机;没钱的人,必须投机!网页链接

塞思·卡拉曼:最低调的私募大佬,常年5成仓位,连续30年复合收益率20%,暴赚240倍!网页链接

马来西亚股神:“理财盲”是大部分人贫穷的主要原因,如在中投机成功,那是噩运的开始网页链接

证券之星估值分析提示双汇发展盈利能力优秀,未来营收成长性较差。综合基本面各维度看,股价合理。更多

证券之星估值分析提示招商银行盈利能力优秀,未来营收成长性良好。综合基本面各维度看,股价偏低。更多

以上内容与证券之星立场无关。证券之星发布此内容的目的在于传播更多信息,证券之星对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至,我们将安排核实处理。